Nihaoman สแกนหุ้น [เปิดโผ16 หุ้นเล็กกำไรโต]

Nihaoman สแกนหุ้น [เปิดโผ16 หุ้นเล็กกำไรโต]

|

|

พอดีได้อ่านความจาก บล.ฟินันเซียไซรัส "เปิดโผ 16 หุ้นเล็กกำไรโต" แล้วคิดว่าน่าสนใจและเป็นประโยชน์กับเพื่อนๆที่มองหาธุรกิจที่ดีและน่าลงทุน Nihaoman เลยขอนำบทความมาฝากและขอบคุณ บล.ฟินันเซียไซรัสสำหรับข้อมูลดีๆด้วยครับ ^^

.................................................................................................

เปิดโผ 16 หุ้นเล็กกำไรสูง เชื่อราคายังแรงได้แม้ตลาดฯปรับฐาน

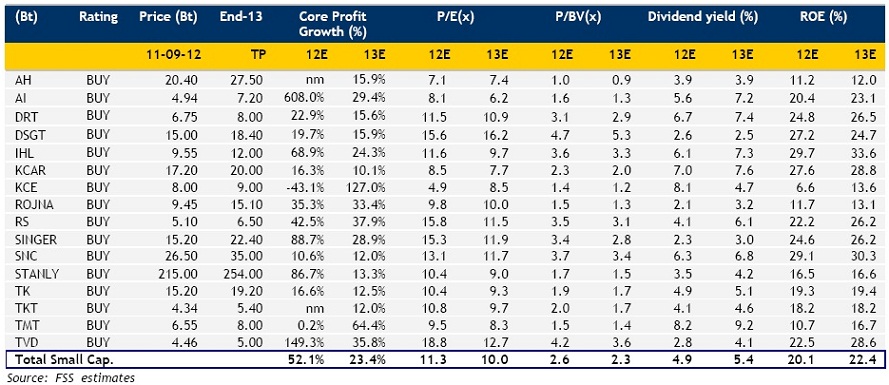

บล.ฟินันเซียไซรัส ได้รวบรวมหุ้นที่มีขนาดเล็กโดยเฉพาะหุ้นที่อยู่นอกเหนือ SET100 หรือมี Market cap ตั้งแต่ 900 ล้านบาท จนถึง 1.6หมื่นล้านบาท ที่มีปัจจัยพื้นฐานแกร่งอัตราการเติบโตของกำไรสูงในช่วง 2 ปีเป็นอย่างน้อย อยู่ในอุตสาหกรรมที่มีทิศทางขาขึ้นและเป็นผู้นำอุตสาหกรรมมี PE ต่ำหรือ PEG ไม่เกิน 1.2 เพราะจะเห็นว่าการเคลื่อนไหวของตลาดหุ้นในปีนี้ โดยเฉพาะตั้งแต่เดือนมิ.ย. เป็นต้นมา หุ้นที่ให้ผลตอบแทนสูงส่วนใหญ่เป็นหุ้นขนาดเล็กที่มีปัจจัยเฉพาะตัว โดยจะเห็นว่าแม้ SET Index จะปรับตัวขึ้น 12% ตั้งแต่ต้นเดือนมิ.ย. แต่ SET50 ปรับขึ้นเพียง 10% ในขณะที่หุ้นขนาดเล็ก (เฉพาะ 16 หลักทรัพย์ที่ FSS Research คัดสรร) ให้ผลตอบแทนสูงกว่าเกือบ 3 เท่า คือ +32%

ทั้งนี้ บล.ฟินันเซียไซรัส ได้คัดเลือกหุ้น Small cap. ที่อยู่นอก SET100 โดยมี Market cap ตั้งแต่ 900 ล้านบาท ถึง 1.6 หมื่นล้านบาท โดยมีแนวโน้มกำไรเติบโตดีตั้งแต่ครึ่งปีหลังปีนี้ต่อเนื่องถึงปีหน้าเป็นอย่างน้อย เป็นผู้นำในอุตสาหกรรมและอยู่ในอุตสาหกรรมที่สดในที่มีทิศทาง

เป็นขาขึ้นมี PE ที่ยังต่ำเมื่อเทียบกับกลุ่มหรือมี PEG ไม่เกิน 1.2 เท่า และมี ROE สูงเฉลี่ย 20% ขึ้นไป ซึ่งคัดหุ้นดังกล่าวได้ 16 ตัวและเชื่อว่าถึงแม้ตลาดจะพักฐานในระยะต่อไป แต่หุ้นเหล่านี้ก็น่าจะยังปรับตัวได้ดีกว่าตลาด เพราะอย่างน้อยก็ปลอดแรงของต่างชาติประเมิน SET Target สิ้นปี 2012 ที่ 1,350 จุด บนสมมติฐาน Norm EPS ของตลาดเติบโต 22% และอิง PE 13 เท่า

.................................................................................................

AH กำไรปกติปี 2012-13 โตต่อเนื่อง ตามอุตฯยานยนต์

บล.ฟินันเซียไซรัส ระบุว่า บริษัท อาปิโกไฮเทค จำกัด (มหาชน) หรือ AH คาดทำกำไรปกติปี 2012 ที่ 532 ล้านบาท พลิกจากปีก่อนที่ขาดทุน 61 ล้านบาท ตามการเติบโตของยอดผลิตรถยนต์ของอุตสาหกรรมยานยนต์ไทยในปี 2012 ที่ 2.2 ล้านคัน เพิ่มขึ้น 51% Y-Y ประกอบกับโรง

งานที่นิคมฯ ไฮเทค จ.อยุธยา ที่ได้รับความเสียหายจากน้ำท่วมกลับมาาผลิตได้ตามปกติในเดือน มี.ค. ส่วนกำไรปกติปี 2013 คาดเติบโต 16% Y-Y โดยคาดว่าจะได้ผลบวกต่อเนื่องจากยอดการผลิตรถยนต์ในปี 2013 ที่ 2.4-2.5 ล้านคัน เพิ่มขึ้น 10%-15% Y-Y ทั้งนี้ เรายังคงแนะนำ ซื้อ ราคาเป้าหมายปี 2013 ที่ 27.50 บาท

.................................................................................................

AI หุ้น Turnaround ราคาถูกเกินกว่าพื้นฐาน

ขณะที่บริษัท เอเชียน อินซูเลเตอร์ จำกัด (มหาชน) หรือ AI เป็นผู้ผลิตและจำหน่ายลูกถ้วยไฟฟ้าให้กลับ EGAT มีกำไรค่อนข้างแน่นอนจากความต้องการใช้ลูกถ้วยไฟฟ้าของ EGAT ที่เพิ่มขึ้นเฉลี่ยปีละ 8%-9% ประกอบกับช่วง 2Q12 ที่ผ่านมา AI ได้ย้ายสายการผลิตลูกถ้วยไฟฟ้า

มาอยู่ในโรงงานใหม่ที่อยู่ติดกันจะทำให้ต้นทุนการผลิตด้านพลังงานลดลงกว่า 30% จากประสิทธิภาพการผลิตของโรงใหม่และยังได้รับสิทธิประโยชน์ทางภาษีจาก BOI นอกจากนี้ ธุรกิจไบโอดีเซลมีความเสี่ยงที่จะขาดทุนจากสต๊อกลดลง และอาจจะกลับมาเป็นกำไรจากการใช้กำลังการผลิตที่สูงขึ้นจากภาครัฐให้การส่งเสริม AI ถือเป็นหุ้น Turnaround ที่มีราคาถูกจาก PE ที่

ต่ำเพียง 6.2 เท่าในปี 2013 เทียบกับค่าเฉลี่ยในกลุ่มพลังงาน

.................................................................................................

DRT กำไรปกติ 2H12 โตโดดเด่นจากปีก่อน

นอกจากนี้ คาดกำไรปกติของ DRT ปี 2012 ที่ 563 ล้านบาท เพิ่มขึ้น 22.9% Y-Y โดยในงวด 2H12 จะได้รับผลบวกจากการที่มีกำลังการผลิตใหม่ NT10 ที่เริ่มเดินเครื่องการผลิตราวเดือน ก.ค.ที่ผ่านมา ส่วนกำไรสุทธิในปี 2012 คาด 609 ล้านบาท เพิ่มขึ้น 32.3% Y-Y เนื่องจากมีกำไรพิเศษจากการขายที่ดินใน 1Q12 ส่วนกำไรปกติในปี 2013 คาดเติบโต 15.6% Y-

Y โดยจะได้รับผลบวกจาก NT10 เต็มปี และมีสินค้าใหม่ คอนกรีตมวลเบาที่คาดว่าจะเริ่มผลิตและจำหน่ายใน 2Q13 ทั้งนี้เราปรับไปใช้ราคาเป้าหมายปี 2013 ที่ 8 บาท ยังคงแนะนำ 'ซื้อ'

.................................................................................................

SINGER ขวัญใจรากหญ้า กำไรเข้าสู่ช่วง Turnaround รอบใหญ่

ส่วนกำไรสุทธิปี 2012 ของ SINGER คาดเติบโตก้าวกระโดด 88% Y-Y และอีกราว 32% ต่อปีในปี 2013-2014 ซึ่งเป็นกำไรขาขึ้นสู่ระดับสูงสุดใหม่ติดต่อกันผลักดันโดยผลิตภัณฑ์ใหม่ในกลุ่มหยอดเหรียญ และทำความเย็น การปรับราคาสินค้า รวมไปถึงการบริหารต้นทุนทางการเงินที่ลดลง และการควบคุมคุณภาพสินทรัพย์ที่ดีเยี่ยม คาด ROE จะยกฐานเหนือ 20% ได้

ในปี 2012 ก่อนจะปรับขึ้นสู่ระดับค่าเฉลี่ยเดียวกันกับกลุ่ม Commerce ที่ราว 26% ในปี 2013 ราคาปัจจุบันยังถูกกว่าราคาที่ซื้อขายในกลุ่มCommerce อีกหลายตัว และยังมี Upside ถึง 47% จากราคาเหมาะสมปี 2013 ที่ประเมินไว้ที่ 22.40 บาท แนะนำ 'Strong Buy'

.................................................................................................

SNC ร้อนแรงปันผลน่าประทับใจ 6-7% ต่อปี

ผลการดำเนินงานของ SNC คาดยังคงมีแนวโน้มการเติบโตที่ดีทั้งในช่วงครึ่งปีหลังรวมถึงปีหน้า โดยได้รับอานิสงส์จากโครงการรถยนต์คันแรกที่ขยายระยะเวลารับรถและรายได้ลูกค้ากลุ่ม OEM ที่กลับสู่ภาวะปกติ โดยคาดว่าผลการดำเนินงานปี 2012 จะสามารถทำจุดสูงสุดใหม่ได้โดยมีกำไรสุทธิที่ 582 ล้านบาท +12.1% Y-Y และคาดว่าสามารถทำจุดสูงสุดใหม่ได้อย่างต่อเนื่องในปี 2013 ที่ 653 ล้านบาท +12% Y-Y เราประเมินราคาเหมาะสมปี 2013 ที่ 35 บาท ปันผลน่าประทับใจ Yield 6%-7% ต่อปี

.................................................................................................

DSGT โตโดดเด่นใน 2H12 และต่อเนื่องถึงปีหน้า

ยังคงมุมมองเชิงบวกต่อผลการดำเนินงานในครึ่งปีหลังของ DSGT ต่อเนื่องจนถึงปีหน้า โดยถึงแม้ผลการดำเนินงานใน 3Q12 อาจชะลอตัว Q-Q เนื่องจากโดยปกติจะเป็นไตรมาสที่มีค่าใช้จ่ายด้านการตลาด ค่อนข้างมา แต่เรายังเชื่อมั่นว่าจะยังเติบโตได้ดี Y-Y และต่อเนื่องจนถึง 4Q12 ซึ่งจะเติบโตโดดเด่นจากฐานที่ต่ำในปีก่อนจากเหตุการณ์น้ำท่วมรวมถึงค่าใช้จ่ายด้านการตลาดที่จะลดลง Q-Q เรายังคงประมาณการกำไรปกติและกำไรสุทธิปี 2012 ที่ 478 ล้านบาท +19.7% Y-Y และ 577 ล้านบาท +186.3% Y-Y ตามลำดับ แต่ปรับเพิ่มประมาณการกำไรสุทธิปี 2013 ขึ้น 3.7% จากเดิม 535 ล้านบาท เป็น 555 ล้านบาท +15.9% Y-Y จากรายได้

อื่นที่มากกว่าคาด เราคงแนะนำ 'ซื้อ' โดยปรับใช้ราคาเหมาะสมปี 2013 ที่ 18.40 บาท (หลัง XD 12.30 บาท)

.................................................................................................

IHL เป็นอีกหนึ่งหุ้นในกลุ่มยานยนต์ที่น่าสนใจ

คาดกำไรปี 2012 ที่ 288 ล้านบาท เติบโตโดดเด่น 94% Y-Y จากรายได้ที่คาดว่าจะเติบโต 30%Y-Y ตามการฟื้นตัวของอุตสาหกรรมยานยนต์ ส่วนอัตรากำไรขั้นต้นคาดว่าจะเพิ่มขึ้นเป็นไม่ต่ำกว่า 25% จากปีก่อนที่อยู่ที่ 22.2% เนื่องจากราคาวัตถุดิบหนังสัตว์ที่ถูกลง และอัตราภาษีจ่ายที่คาดว่าจะลดลงเหลือประมาณ 16%-17% จากปีก่อนอยู่ที่ 25% และคาดกำไรปี 2013 จะยังเติบโตได้ดีต่อเนื่องอีกราว 20% ซึ่งนอกจากการเติบโตของยอดผลิตเบาะหนังสำหรับรถยนต์แล้ว ยังมีการผลิตหนังรองเท้าให้กับ WWW ที่คาดว่าจะยังคงเติบโตได้ดี เรายังคงแนะนำ 'ซื้อ' ราคาเป้าหมายปี 2013 ที่ 12 บาท ด้านอัตราผลตอบแทนจากเงินปันผลยังค่อนข้างดี

ประมาณ 6%-7%ต่อปี

.................................................................................................

KCAR กำไรแข็งแกร่ง จากรถเช่าและรถมือสอง

เราปรับไปใช้ราคาเป้าหมายปี 2013 ที่ 20 บาท และคงคำแนะนำ 'ซื้อ' โดยคาดการณ์การเติบโตของกำไรที่โดดเด่นในปีนี้ที่ราว 30% และอีก 21% ในปีหน้า โดยผลักดันจากธุรกิจขายรถยนต์มือสองซึ่งสร้างรายได้เป็นสัดส่วนเกิน 50% จาก 2 สาขา และจะมีการเปิดอีก 1 สาขา

ในปลายปีนี้รับรู้รายได้เต็มปีในปี 2013 ขณะที่ธุรกิจรถเช่าสร้างรายได้สม่ำเสมอและมีเสถียรภาพ ถึงแม้ว่าราคาหุ้นจะปรับขึ้นกว่าเท่าตัวจากปีก่อน แต่คาดว่ายังมีปัจจัยพื้นฐานที่แข็งแกร่งรองรับในปีหน้า และราคาหุ้นล่าสุดยังมีระดับผลตอบแทนเงินปันผลที่น่าสนใจที่ราว 5.8%-7% ต่อปีในปี 2012-2013 ขณะที่ซื้อขายที่เพียง 2013 PER 8.4 เท่า ต่ำกว่ากลุ่มที่ซื้อขายสูงก

ว่า 10 เท่า ขณะที่ KCAR มี ROE สูงสุดในกลุ่มเช่าซื้อที่เกือบ 30%

.................................................................................................

KCE ผลงาน 3Q จะพลิกมีกำไร

ผ่านผลการดำเนินงานต่ำสุดไปแล้ว คาด 2H12 จะฟื้นตัวและพลิกเป็นกำไรหลังจากที่ขาดทุนใน 1H12 จากกำลังการผลิตหลังน้ำลดที่ทยอยเพิ่มสูงขึ้นกลับสู่ระดับคุ้มทุนอีกครั้ง และคาดกำลังการผลิตจะกลับสู่ปกติใน 1Q13 นอกจากนี้จะได้รับผลบวกจากการรวมกิจการ ICT เต็มปีในปี 2013 รวมถึงคาดเห็นพัฒนาการอัตรากำไรขั้นต้นดีขึ้นต่อเนื่อง จากการปรับปรุงโรง

งานและซ่อมแซมเครื่องจักรจากเหตุน้ำท่วม ทำให้อัตราสูญเสียมีแนวโน้มลดลง ดังนั้นจึงคาดกำไรปกติปี 2012 และ 2013 อยู่ที่ 193 ล้านบาท (-43%Y-Y) และ 438 ล้านบาท (+127%Y-Y) คงราคาเป้าหมายปี 2013 เท่ากับ 9 บาท (อิง PE เดิม 10 เท่า) มี Upside 12.5% แนะนำ 'ซื้อ'

.................................................................................................

ROJNA แนวโน้มกำไรเติบโตดีต่อเนื่องในปี 2012-13

เราปรับใช้ราคาเป้าหมายปี 2013 ที่ 15.10 บาท PE 16 เท่า จากราคาเป้าหมายปี 2012 ที่ 11.90 บาท คงคำแนะนำ 'ซื้อ' จากแนวโน้มการดำเนินงานปกติที่คาดว่าจะดีขึ้นตามลำดับ แม้จะชะละลงในช่วง 2H12 แต่หากมองเป็นการเติบโตรายปีคาดว่าแนวโน้มรายได้ของธุรกิจหลักทั้งการขายและที่ดินนิคมฯ การขายไฟฟ้าและคอนโดมิเนียมในจีนจะดีขึ้นต่อเนื่อง ซึ่งทำให้

บริษัทฯมีอัตราการเติบโตของกำไรปกติในปี 2012 ถึง 35.3%Y-Y และปี 2013 เติบโตอีก 33.4%Y-Y และอัตราการเติบโตของ EPS ปี 2012 และปี 2013 แม้จะรวมการแปลง ROJNA-W2 และ ROJNA-3 เพิ่มเข้ามาก็ยังเติบโตต่อเนื่องในระดับไม่ต่ำกว่า 26%-27%ต่อปี

.................................................................................................

RS ธุรกิจทีวีดาวเทียมผลักดันกำไรปี 2012-2013 โตสูง

แนวโน้มกำไร 2H12 ดีต่อเนื่อง แม้คาดกำไร 3Q12 ชะลอลง Q-Q เนื่องจากมีค่าใช้จ่ายการตลาดเกี่ยวกับลิขสิทธิ์ถ่ายทอดสดฟุตบอลลาลีกา สเปน ก่อนเข้าช่วง High season ใน4Q12 รวมทั้งปี 2012 คาดกำไรโต 43%Y-Y โดยธุรกิจทีวีดาวเทียมเป็นตัวหลัก และคาดปี 2013 กำไรโตอีก 38%Y-Y โดยมีผลเต็มปีของการปรับขึ้นค่าโฆษณาทีวีดาวเทียมและวิทยุ

ตั้งแต่กลาง 3Q12 และรายได้จากลิขสิทธิ์ฟุตบอลลาลีกาเร่งตัวขึ้น ราคาเป้าหมายปี 2013 ที่ 6.50 บาท คาด Dividend Yield ปี 2012 ที่ 4.1% (จ่ายระหว่างกาลไปแล้ว 0.10 บาท/หุ้น) และปี 2013 ที่ 6.0% แนะนำ 'ซื้อ' ปัจจัยเสี่ยงคือหากภาวะน้ำท่วมกระจายวงกว้างอย่างมีนัยฯ ดังในปีก่อนจะกระทบต่อธุรกิจโฆษณาและการจัด Events

.................................................................................................

STANLY ศักยภาพการเติบโต ระยะยาวแข็งแกร่ง

เราคาดว่าศักยภาพการเติบโตของผลการดำเนินงานในระยะยาวของ STANLY ยังแข็งแกร่ง ทั้งจากภาพรวมการผลิตรถยนต์ของอุตสาหกรรมยานยนต์ไทยในปี 2012 ที่คาดว่าจะเติบโตถึง 51% และคาดว่าในช่วง 3-5 ปีข้างหน้า จะยังคงเติบโตได้ดีในระดับเฉลี่ยปีละประมาณ 10% ประกอบกับ STANLY ยังได้เปิดโรงงานใหม่ในเดือน ก.ค. 2012 ทำให้กำลังการผลิต

เพิ่มขึ้นจากเดิมประมาณ 20%-25% รองรับการเติบโตของรถยนต์อีโคคาร์โดยเฉพาะ ทั้งนี้เราคาดว่าผลการดำเนินงาน 2Q13 (ก.ค.-ก.ย. 2012) มีแนวโน้มเติบโตดีกว่าที่เราคาด เนื่องจากค่าเสื่อมราคาของโรงงานใหม่น้อยกว่าคาด และปัจจัยที่กดดันอัตรากำไรขั้นต้นดังเช่นใน 1Q13 (เม.ย.-มิ.ย. 2012) หมดไป ทั้งนี้ เราปรับประมาณการกำไรปกติปี 2013 (เม.ย. 2012- มี.ค. 2013) ขึ้น 3% เป็น 1,624 ล้านบาท เพิ่มขึ้นจากกำไรปกติปีก่อน 87% แนะนำซื้อ เป้าหมาย 254 บาท

.................................................................................................

TK พื้นฐานแน่น และมูลค่าน่าสนใจสุดในกลุ่มเช่าซื้อขนาดเล็ก

เราคงคำแนะนำ 'ซื้อ' ปรับราคาเหมาะสมปี 2013 ขึ้นเป็น 19.20 บาท (เดิม 17.20 บาท) โดย Re-rate PER เป็น 11.7 เท่า จากเดิม 10.5 เท่า ตามสมมติฐาน LT ROE ซึ่งปรับขึ้นเป็น 19% จากเดิม 17.5% ทั้งนี้ในแง่ Relative valuation เรายังพบว่า TK ซื้อขายที่ราคาถูกกว่ากลุ่มเมื่อเทียบกับความสามารถในการทำกำไร (ROE และ ROA) อีกทั้ง TK ยังเป็นหุ้นที่

จ่ายเงินปันผลในระดับที่น่าสนใจ โดยคาดว่า TK จะจ่ายเงินปันผลรวมสำหรับปี 2012 ที่หุ้นละ 0.75 บาท (จ่ายระหว่างกาลไปแล้ว 0.37 บาท/หุ้น ที่เหลือจ่ายจากกำไร 2H12 อีกราว 0.38 บาท/หุ้น) คิดเป็นอัตราผลตอบแทนเงินปันผลราว 4.8% ต่อปี

.................................................................................................

TKT คาดกำไรปี 2012-2013 ทำจุดสูงสุดใหม่ต่อเนื่อง

เราคาดกำไรปี 2012 ทำจุดสูงสุดใหม่ที่ 86 ล้านบาท ดีกว่าปีก่อนที่ขาดทุน 15 ล้านบาท และคาดกำไรปี 2013 จะเติบโตเพิ่มเป็น 96 ล้านบาท เพิ่มขึ้น 12%Y-Y โดยได้รับผลบวกจากเติบโตของอุตสาหกรรมในประเทศไทย ซึ่งเราคาดว่ายอดการผลิตรถยนต์ในปี 2012 ที่ 2.2 ล้าน

คัน เพิ่มขึ้น 51% Y-Y และคาดยอดการผลิตรถยนต์ปี 2013 เติบโต 10-15% Y-Y เป็น 2.4-2.5 ล้านคัน ทั้งนี้ TKT ยังอยู่ระหว่างการลงทุนขยายกำลังการผลิตรองรับการเติบโตของยอดขายในอนาคต โดยคาดว่าจะสามารถรองรับยอดขายเพิ่มขึ้นจากปัจจุบันประมาณ 20% เป็น 2.2 พัน

ล้านบาท ยังคงแนะนำ 'ซื้อ' ราคาเป้าหมายปี 2013 เป็น 5.40 บาท

.................................................................................................

TMT กลยุทธ์ที่แตกต่าง ทำโตอย่างยั่งยืน เด่นด้านปันผล

เราคาดว่ากลยุทธ์ของ TMT ที่แตกต่างจากธุรกิจเหล็กโดยทั่วไป โดยจะเน้นด้านการให้บริการ และตอบสนองความต้องการที่หลากหลายของลูกค้า ส่งผลให้รายได้ของ TMT เติบโตโดดเด่นกว่าอุตสาหกรรมอย่างต่อเนื่อง สำหรับผลการดำเนินงานในปี 2012 คาดจะมีกำไรสุทธิ 293 ล้านบาท เพิ่มขึ้น 263%Y-Y และคาดกำไรสุทธิปี 2013 เติบโตต่อเนื่องที่ 14% Y-Y นอกจากนั้น TMT ยังเป็นหุ้นที่ให้อัตราผลตอบแทนจากเงินปันผลสูงราว 8-9% ต่อปี ทั้งนี้ ยังคงแนะนำซื้อ เป้าหมายปี 2013 ที่ 8 บาท

.................................................................................................

TVD ผู้นำการตลาดแบบ Multichannel แนวโน้มโตสูง

TVD ประกอบธุรกิจจำหน่ายสินค้าและบริการ ผ่านช่องทางการตลาดที่หลากหลายกว่า 14 ช่องทาง เช่น โทรทัศน์ โทรศัพท์ ออนไลน์ และร้านค้าปลีก ทำให้ความเสี่ยงในการดำเนินธุรกิจอยู่ในระดับต่ำ ขณะที่ความเสี่ยงทางการเงินที่เพิ่มสูงขึ้นกำลังจะคลี่คลายลงหลังเพิ่มทุน และด้วย

ภาวะอุตสาหกรรมในแต่ละช่องทางการจัดจำหน่ายที่มีแนวโน้มเติบโตสูงราว 20-30% ต่อปี ผนวกกับการบริหารส่วนผสมผลิตภัณฑ์ และค่าใช้จ่ายในการทำตลาดที่มีประสิทธิภาพมากขึ้น ทำให้คาดว่ากำไรสุทธิ 2012 จะเติบโตโดดเด่นกว่า 1.5 เท่าตัว และในช่วง 3 ปีข้างหน้าคาดกำไรโตเฉลี่ย 43% ต่อปี ประเมินมูลค่าที่เหมาะสมตามปัจจัยพื้นฐานปี 2013 ที่ 5.00 บาท (อิง PE

ที่ 14 เท่า)

.................................................................................................

* ตารางแสดง 16 หุ้นเล็กที่มีแนวโน้มดี

(Bt) Rating Price(Bt) End-13

(14-09-12) TP

AH BUY 20.80 27.50

AI BUY 5.65 7.20

DRT BUY 6.80 8.00

DSGT BUY 15.30 18.40

IHL BUY 9.55 12.00

KCAR BUY 16.90 20.00

KCE BUY 8.10 9.00

ROJNA BUY 9.45 15.10

RS BUY 5.25 6.50

SINGER BUY 15.30 22.40

SNC BUY 27.25 35.00

STANLY BUY 217.00 254.00

TK BUY 15.10 19.20

TKT BUY 4.26 5.40

TMT BUY 6.60 8.00

TVD BUY 4.62 5.00

.................................................................................................

ที่มา : อีไฟแนนซ์ไทย

ขอบคุณ : บล.ฟินันเซียไซรัส

| จากคุณ |

:

Nihaoman

|

| เขียนเมื่อ |

:

17 ก.ย. 55 09:28:27

|

|

|

|